Что будет, если не платить кредит?

Что будет, если не платить кредит? Что происходит, когда у Вас заканчиваются деньги, и Вы перестаёте платить по Вашим обязательствам? Какие действия предпримет банк, и какие последствия ждут Вас в этом случае? Как решить проблему неплатежей?

В этой статье Вы найдёте ответы на все эти вопросы.

Сколько можно не платить кредит?

«Сколько можно не платить кредит?» - этот вопрос один из самых часто задаваемых у людей, которые столкнулись с невозможностью платить по счетам. Будем откровенны: не платить по таким обязательствам совсем нельзя – любая просрочка так или иначе отразится на вашей кредитной истории. Однако практика показывает, что максимальный срок, в который можно не исполнять обязательства по договору без особых последствий, составляет три месяца или 90 дней.

Первые действия банка после неуплаты

Вот, что происходит до и после трехмесячного рубежа:

- первые недели, а то и дни после просрочки даты платежа с заемщиком общаются финансовые представители: напоминают о необходимости внести платеж, предлагают договорится о ближайшей дате внесения денег, направляют смс о просрочке – всячески пытаются показать клиенту свою лояльность и не допустить перехода клиента в статус проблемного;

- если вы не пришли к компромиссу и не договорились о дате внесения просроченного по уважительной причине платежа – готовьтесь к началу роста Вашего долга: любой кредитный договор предусматривает ряд штрафных санкций за нарушение исполнения обязательств в виде дополнительных процентов от суммы основного долга – штрафов, пеней, неустоек.

- после прохождения рубежа в три месяца к работе подключается отдел по работе с должниками: смс становятся все настойчивее, подключаются холодные звонки, в почтовый ящик приходят письма, где крупным шрифтом организация напоминает о просрочке и последствиях отказа от ее погашения – на этом этапе кредитор перестает быть «другом» для заемщика и переходит в наступление, стремясь любыми путями заставить вас платить.

Передача долга коллекторам

Чаще всего, если заимодавец понимает, что задолженность становится «безнадежной ко взысканию» (именно такую отметку ставит, например, Сбербанк) он передает бразды правления механизмом востребования долга третьим лицам –, чаще всего, коллекторам. Коллекторы могут как оказывать заимодавцу «помощь» в давлении на клиента для скорейшего возврата долга – в этом случае вашим кредитором остается банк, или же могут выкупить задолженность за несущественные деньги – 10-20% от первоначальной суммы кредита, и тогда Вашим кредитором становится коллекторское агентство на основании договора уступки прав требования по кредитному договору.

Нужно сказать, что в обоих случаях взаимодействие с коллекторами – далеко не самая приятная процедура. Разница лишь в том, что, работая на банк, они получают фиксированную оплату, и не особенно стараются достичь цели и вернуть деньги кредитору, но как только фирма становится держателем прав в ход идут все средства – ведь теперь Ваши деньги – деньги коллекторов и они могут заработать в десятки раз больше, чем потратили на выкуп проблемного долга.

Сегодня профессия «коллектор» ассоциируется исключительно с противозаконными и аморальными методами воздействия, и не спроста. Каждый третий клиент, долг которого был продан агентству, с дрожью в голосе вспоминает, как над ним издевались, «выбивая» долг. Новые взыскатели:

- терроризируют звонками – за день может доходить до 1 000 вызовов с разных номеров, чтобы обойти попадание в черный список телефона заемщика; разговор с сотрудником сводится к оскорблениям с его стороны, угрозам в адрес заемщика, его семьи, друзей (в процессе взимания долга, работники агентства по взысканию звонили даже бывшим хозяевам дома, который наш клиент Л. купил за несколько лет до того, как взять кредит);

- атакуют профили заемщика в социальных сетях, отправляя угрожающие сообщения ему самому и списку его контактов, распространяя порочащую информацию о заемщике в сообществах его города (в ряде значимых сообществ с большой аудиторией коллекторы разместили фотографию М. с огромной красной меткой «ДОЛЖНИК»);

- осуществляют выезды к заемщику домой и по месту работы, а порой и к его родственникам и друзьям, угрожая, портя имущество, а порой прибегая к физическому насилию (пытаясь заставить вернуть долг нашего клиента П., коллекторы не преминули даже приехать в детский сад к его ребенку и рассказать нелицеприятные вещи о клиентезаведующей садом, напугать ребенка).

Суд с банком

Если долг не продан третьим лицам, но заемщик не торопиться его возвращать, единственное, что остается делать банку – обращаться с заявлением в суд о взыскании задолженности по договору.

Общий срок исковой давности для подачи такого заявления составляет три года – как рассчитывается этот срок относительно кредитных обязательств и почему нельзя просто три года не попадаться на глаза кредитору, чтобы суд отказал в удовлетворении его требований, смотрите в нашем видео:

ВАЖНО: если размер Вашего долга составляет менее 500 000 рублей, банк вправе обратиться с заявлением в упрощенном порядке – подать заявление о выдаче судебного приказа:

- приказ о взыскании задолженности выносится судом в течение 5 дней с момента поступления заявления кредитора;

- заявление о вынесении судебного приказа рассматривается без вызова сторон и проведения заседания;

- приказ является исполнительным документом, наряду с исполнительным листом, и может быть предъявлен для исполнения без траты лишнего времени на взаимодействие с судебными приставами.

При несогласии стороны спора с вынесенным постановлением, последний может быть отменен, а заявителю разъяснено о возможности обращения с теми же требованиями в исковом порядке.

Подача взыскателем искового заявления о возврате долга в принудительном порядке может обернуться для ответчика разным исходом:

- истец может заявить требования о взыскании задолженности и расторжении договора – при удовлетворении иска прекращается начисление процентов и штрафных санкций, то есть вы останетесь должны ровно ту сумму, которая утверждена решением;

- кредитор может заявить только требование о возврате задолженности, не прося расторгнуть договор (чаще всего в практике встречается именно этот вариант), – в таком случае, если после вынесения решения судом о необходимости возврата долга Вы не поторопитесь его исполнить, банк в праве продолжить начислять штрафные санкции и впоследствии обратиться за возвратом долга в этой части еще раз;

- если Вы брали заем и в качестве обеспечения исполнения обязательства передавали какое-либо имущество в залог (чаще всего это приобретение автомобиля или ипотека), то истец вправе обратиться с требованием о возврате задолженности и обращении взыскания на заложенное имущество – имущество, купленное в долг будет реализовано, а вырученные деньги пойдут на погашение долга.

Кроме того, в процессе судебного разбирательства истец может заявить о применении к должнику обеспечительных мер (вне зависимости от того, обременено ли обязательство залогом или нет) в виде ареста счетов или наложении ареста на имущество, во избежание сокрытия дохода или отчуждения имущества должником.

Решение суда может быть обжаловано в апелляционном порядке в течение 30 дней. Процесс обжалования для заемщика – возможность оттянуть процесс исполнения решения.

Исполнительное производство

Суд вынес решение – что дальше? А дальше начинается стадия исполнения постановления, сценарий которой зависит от того, какой акт вынесен: судебный приказ или решение.

Если долг взыскан на основании судебного приказа, то кредитор может напрямую представить этот документ в банк, где у Вас имеются счета, напрямую работодателю или, например, в Пенсионный фонд, для того, чтобы, миновав длительный процесс взаимодействия с судебными приставами, начать производить удержания со всех получаемых Вами доходов, за исключением закрепленных в ст. 101 Федерального закона «Об исполнительном производстве».

В случае, если решение вынесено в порядке искового производства его исполнение ложится на плечи сотрудников ФССП: на основании решения суда выносится исполнительный лист, возбуждается исполнительное производство и взысканием долга занимается служба судебных приставов.

Первоначально, пристав-исполнитель направляет документы о возбуждении исполнительного производства должнику, устанавливая срок для добровольного погашения задолженности. В случае неисполнения решения в установленное время, пристав переходит к работе по взысканию долга путем поиска материальных активов должника (счетов в банках, имущества и т.д.), а впоследствии наложения ограничений на пользование деньгами и распоряжение имуществом (наложение ареста), удержании денежных средств в счет погашении долга, изъятие и реализация имущества на торгах.

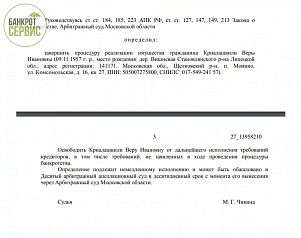

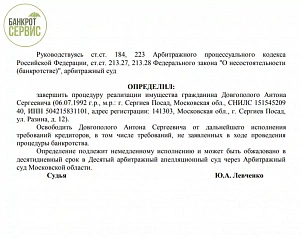

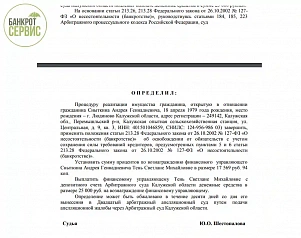

Банкротство - Законный выход!

Как мы видим, не платить долг – это не выход. После длительной просрочки в Вашей жизни появится слишком много дополнительных поводов для беспокойства.

Не тяните время – при появлении первой просрочки и понимания, что, скорее всего, она будет не единственной – обратитесь за помощью к профессионалам – юристам по банкротству.

Процедура банкротства – единственный способ законно не платить долги и избавиться от них навсегда.

Ввести процедуру несостоятельности в отношении гражданина позволяет Федеральный закон №127-ФЗ «О несостоятельности (банкротстве)». Этим законодательным актом предусмотрена возможность освобождения от исполнения обязательств граждан, долговая нагрузка которых превышает уровень их дохода, и, если погашение долгов ставит под угрозу достойный уровень жизни и существования.

Процедура банкротства – процесс не быстрый (с момента подачи заявления до признания гражданина банкротом может пройти от нескольких недель до нескольких месяцев, а до завершения процедуры не менее полугода), достаточно сложный и требующий профессиональной юридической помощи, но эффективный. Подробнее об этапах процедуры узнайте в нашей статье.

Банкротство гражданина – это хорошо отработанный и понятный юридический механизм, и его алгоритм человеку с опытом довольно легко предсказать. Если у вас проблемы с долгами, нечем платить по кредиту, имеются неразрешимые финансовые сложности, обращайтесь в нашу компанию, и, в ходе бесплатной консультации, мы ответим на любые вопросы и поможем законно освободиться от обязательств.